企業法務のご相談も受付中。お気軽にお問合わせください。

「新事業承継税制を解説(その2)!ここだけは抑えてほしい重要事項」

平成30年度改正において、事業承継税制の大幅な拡充が行われ、10年間の期間限定の特例措置として贈与税のみならず相続税においても100%納税猶予となりました(以下、「特例措置」と記載します)。

前回の記事では、特例措置の適用要件と打ち切り事由について解説しましたが、今回の記事では、特例措置の適用を検討するにあたって、ここだけは抑えてほしい重要事項を解説します。

1.相続時精算課税か暦年課税か

(1)相続時精算課税と暦年課税の概要

平成29年度税制改正により、事業承継税制と相続時精算課税制度との併用ができるようになりました(特例措置も同じく併用可能です)。

そのため、事業承継税制を適用して納税猶予を受ける場合、「暦年課税」と「相続時精算課税」の選択が必要になってきます。

以下、それぞれの制度について簡単に概要を説明します。

① 暦年課税

暦年課税とは、その年の1月から12月までの1年間に受けた贈与に対して課税する制度です。

暦年課税には、贈与者と受贈者に制限はなく、誰でも利用できる制度で、財産の種類にも制限はありません。

また、暦年課税には年間110万円の基礎控除があるので、年間110万円までは贈与を受けても贈与税の課税はありません。

ただ、毎年100万円の贈与を10年間継続してもそれが最初に贈与をした年に1,000万円を10年間で贈与をするという契約をした(定期贈与)とみなされると、初めの贈与の年に1,000万円の贈与をしたとみなされ1,000万円に贈与税が課税されてしまいます。

一般には、贈与税の税率は累進課税で相続税率よりも高く設定されているので、贈与金額が多額になると税負担も多大なものとなります。

また、相続開始前3年以内の贈与に関しては相続財産に加算されるなど、暦年課税を適用した贈与に関しては注意が必要です。

なお、基礎控除は贈与税を納める義務のある受贈者に設定されているので、複数の贈与者がいても年間110万円が限度になります。

② 相続時精算課税

相続時精算課税とは、父母又は祖父母から贈与された財産の価額が特別控除額の2,500万円まで贈与税が非課税になる制度です。

2,500万円を超えた分については一律20%の贈与税が課されます。

この制度の贈与者である父母などの相続時には、相続税の計算上、相続財産に相続時精算課税制度を適用した贈与財産を加算して相続税を計算します。

また、暦年課税は誰でも利用できるのに対して、相続時精算課税は次の要件をすべて満たす場合に制度を適用できます。

- 贈与者は贈与をした年の1月1日において60歳以上の父母又は祖父母

- 受贈者は贈与を受けた年の1月1日において20歳以上の贈与者の推定相続人(※1)又は孫

そして、暦年課税では複数贈与者でも年間110万円の控除額でしたが、相続時精算課税は、贈与者ごとに選択可能になります。

そのため、父と母からの贈与は相続時精算課税を選択する場合であれば、2,500万円×2人の特別控除額が使えます。

相続時精算課税を選択した場合、その選択をした父と母からの贈与は暦年課税の年間110万円の基礎控除が受けられませんが、相続時精算課税を選択していない祖父母からの贈与は暦年課税の年間110万円の非課税が受けられます。

一度、相続時精算課税を選択すると、その選択をした贈与者からの贈与はすべて相続時精算課税になり、暦年課税の110万円の基礎控除は使えません。

(2)暦年課税か相続時精算課税どちらが得か

では、事業承継税制を適用して納税猶予を受ける場合、「暦年課税」と「相続時精算課税」のどちらを選択したらよいのでしょうか。

事業承継税制にかかる贈与税の納税猶予が打ち切りになった場合、猶予されていた贈与税とともに利子税を納めなくてはなりません。

暦年課税であれば最大55%の税率となりますが、相続時精算課税制度を適用すると、(評価額―2,500万円)×20%となります(別途利子税がかかります)。

そのため、自社株の評価が高い場合は、相続時精算課税を選択すれば暦年課税よりも納税猶予金額が抑えられます。

ただし、一度相続時精算課税を選択すると、その選択をした贈与者からの贈与はすべて相続時精算課税になり、暦年課税の110万円の基礎控除は使えません。

そのため暦年課税を利用した相続対策が難しくなります。

自社株の評価額を考慮し、納税猶予が打ち切りになった場合のリスクと相続対策の両方の効果を勘案して判断することが重要になってきます。

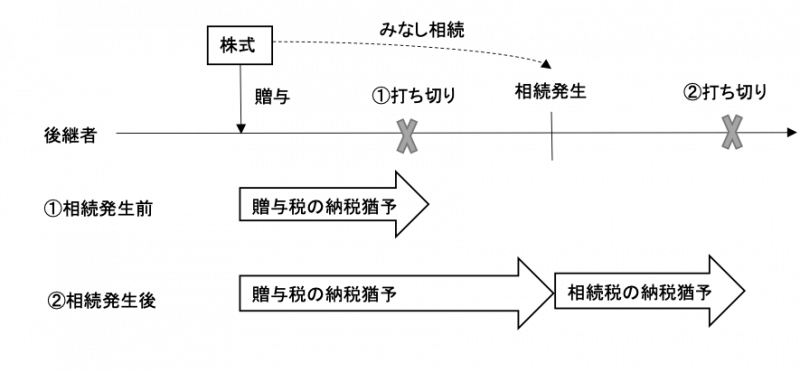

また、贈与税の納税猶予が打ち切りになる時期が贈与者の相続発生後か前かによって、相続発生時の取り扱いが変わってきます。

① 贈与者の相続発生前に打ち切り事由に該当した場合

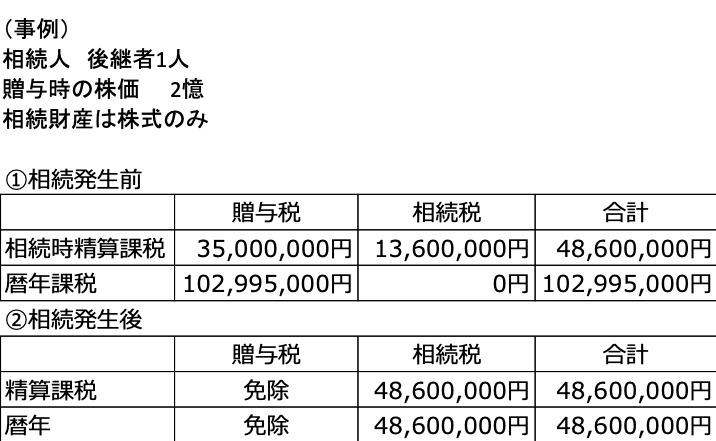

前提として、単純に2億円の相続税を計算した場合は、2億円-3,600万円×40%-1,700万円=4,860万円です。

相続時精算課税を適用した場合、(評価額―2,500万円)×20%の贈与税を納めます。

また、その適用を受けた財産は贈与者の相続財産として足し戻されます。

そのため、相続発生時には贈与時の株価で相続税が計算され、相続税から納めた贈与税を控除した額が相続税の納税額になります。

暦年課税を選択した場合は、打ち切り事由に該当した時点で、(2憶円-110万円)×55%-640万円=102,995,000円の贈与税の納税猶予額を納める必要がありますが、贈与をした自社株に対する相続税の課税は免除されます(贈与後3年以内であれば相続財産に足し戻されます)。

事例の場合には、贈与税よりも相続税率が低いため、納税額合計で見ると暦年課税は相続税が免除されるものの、相続時精算課税を選択した方が打ち切り事由に該当した場合のリスクが低くなります。

② 贈与者の相続発生後に打ち切り事由に該当した場合

贈与者に相続が発生した場合、要件を満たしていれば贈与税から相続税の特例制度に切り替えをすることができます。

暦年課税と相続時精算課税どちらを選択しても、納税猶予を受けた自社株はみなし相続財産として贈与時の評価額で相続財産に足し戻されますので、相続税の納税猶予額は同等となり相続発生時の納税額も同等となります。

2.贈与者が複数になる場合の注意点

平成30年の改正により、贈与者が複数の場合についても、事業承継税制の適用が可能になりました。

よって、先代経営者の保有している自社株式のみならず、親族が保有している自社株式も事業承継税制の対象になってきます。

(1)贈与者の要件

贈与者が複数の場合には、初めに先代経営者が贈与を行い、次に先代経営者以外の者が贈与を行います。

また、適用要件も初めに贈与を行う者(第一種贈与の特例の贈与者といいます)と、あとから贈与を行う者(第二種贈与の特例の贈与者といいます)とで要件が変わってきます。

それぞれの要件は以下のとおりです。

① 第一種贈与の特例の贈与者の主な要件

- 特例承継計画に記載された特例代表者であること

- 贈与又は相続直前まで、先代経営者とその同族関係者で過半数の議決権を有し、同族関係者の中で後継者を除いて筆頭株主であること

- 贈与の時において代表者を辞任していること

- 贈与時に保有している自社株式を一定数以上一括贈与すること

(後継者の人数によって、贈与株式数が変わります。)

② 第二種贈与の特例の贈与者の主な要件

- 贈与時において代表権を有していないこと

- 特例措置の適用に係る別の贈与者がいること

- すでに第一種、第二種特例贈与をしていないこと

(2)複数贈与者の判定の注意点

贈与税の納税猶予を受けるためには、後継者の人数によって、一定額以上の株式の贈与をする必要があります。

その必要な贈与株式数は贈与直前の先代経営者の保有株式数によって次のように計算します。

① 後継者が1人の場合

贈与後の後継者保有株式数が発行済議決権株式総数の3分の2以上となるまで一括贈与する必要があります。

イ.先代者保有株式数>(発行済議決権株式総数×2/3-後継者保有株式数)

→先代経営者の保有するすべての株式数

ロ.先代者保有株式数≦(発行済議決権株式総数×2/3-後継者保有株式数)

→後継者の贈与後議決権割合が2/3以上となる株式数

② 後継者が複数の場合

次の要件を満たす必要があり、1人でもこの要件を満たさない場合には、他の後継者への贈与についても要件を満たさないものとされます。

- 贈与後の各後継者の議決権株式数が発行済議決権総数の10分の1以上

- 贈与後の後継者の所有株式数が先代経営者保有株式数を超える株式数となること

贈与株式数は、後継者が1人の場合か複数の場合かで判定が異なりますので注意が必要です。

いずれかに該当するかは、同一の特例贈与者から同一年中に贈与した後継者の数によって判定します。

例えば、先代経営者(特例の贈与者)が後継者(長男)に贈与し、その親族等(特例の贈与者)が後継者(次男)に贈与した場合には、後継者は2人ですが、先代は長男のみ、親族は次男のみに贈与をしていますので、①の後継者が1人の場合の要件が適用されます。

(3)贈与の時期

複数の者が贈与を行う場合には、最初の特例贈与者が後継者に自社株式を贈与(第一種贈与)したあとに、他の贈与者が後継者に自社株を贈与(第二種贈与)する必要があります。

また、第一種と第二種の贈与は同日に行うことも可能です。

第二種贈与の対象期間ですが、第一種贈与の日から第一種贈与に係る経営承継期間(5年間)の末日までの間に贈与税の申告書の提出期限が到来する第二種贈与が対象となります。

すなわち、第1種贈与の贈与税申告期限の翌日以後5年を経過する日となりますので、第一種贈与の日が2020年5月1日とすると、その贈与の贈与税申告期限の翌日2021年3月16日以後5年を経過する日2026年3月15日までに申告期限が到来する贈与になりますので、2025年12月31日が第二種贈与の期限になります。

(4)複数贈与者と複数受贈者の場合

特例措置では複数贈与者と複数受贈者も対象となりますので、次のような事例も要件を満たす場合には特例措置の対象となります。

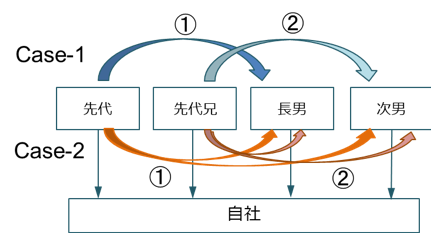

Case-1

- 先代経営者が長男(後継者)に贈与し、

- 先代経営者の兄が次男(後継者)に贈与する。

Case-2

- 先代経営者が長男(後継者)と次男(後継者)に贈与し、

- 先代経営者の兄が長男(後継者)と次男(後継者)に贈与する。

3. 遺留分と事業承継税制

(1)遺留分の概要

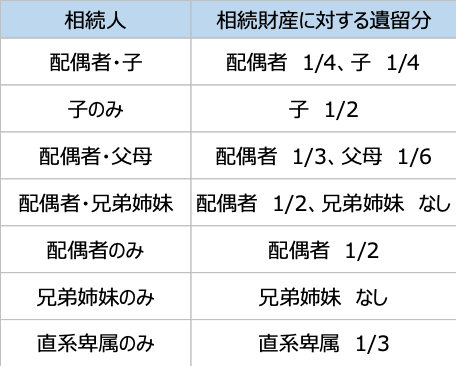

一部の相続人(配偶者、直系卑属、直系尊属)に保証されている最低限の相続分が遺留分です。

相続人の遺留分を侵害する遺言も当然に無効ではありませんが、遺留分を侵害された相続人が遺留分侵害額請求権を行使すると、遺留分を侵害している相続人等は侵害している遺留分の額を金銭で遺留分権利者に支払わなければなりません。

また遺留分請求権の時効は、遺留分権利者が、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った日から1年間になります。

またその事実を知らなかったとしても、相続開始の時から10年を経過すれば時効となります。

また、各相続人の遺留分は誰が相続人かで以下の表のように変わります。

(2)遺留分の基礎となる財産の計算

遺留分の基礎となる財産は、被相続人が相続開始時において有していた財産の価額に、以下の贈与した財産の価額を加えた額から債務の全額を控除して算定します。

【相続人に対する生前贈与】

- 相続開始前の10年間にした特別受益(※2)に相当する贈与

- 当事者双方(被相続人と受贈者)が遺留分権利者に損害を加えることを知ってなされた贈与

【相続人以外のものに対する贈与】

- 相続開始前1年以内になされた贈与

- 当事者双方(被相続人と受贈者)が遺留分権利者に損害を加えることを知ってなされた贈与

その他、不相当な対価による有償行為は、当事者双方が遺留分権利者に損害を加えることを知って行った場合には、遺留分算定の基礎となる財産に含まれます。

(3)納税猶予との関係

先代経営者の財産のほとんどが自社株の場合、遺留分侵害請求権を行使されてしまうと、後継者に多額の資金が必要となります。

また、遺留分算定基礎の評価は、贈与時の価額ではなく、相続時の価額となります。

たとえ、贈与後に後継者の貢献で会社を発展させ、自社株式が上昇した場合においても、その貢献を考慮されることもなく、上昇した相続時の株式評価額で遺留分を計算されることになります。

事業承継税制を活用することによって、納税を猶予することができますが、納税以外の資金が必要になる場合がありますので、生前に遺留分対策を十分に行う必要があります。

また、ここでは詳しく解説しませんが、このような遺留分の問題に対応するため経営承継円滑化法に「遺留分に関する民法の特例」が創設されています。

推定相続人全員の合意が必要になりますが、後継者に贈与等がされた自社株式について遺留分算定基礎財産から除外(除外合意)又は、算入する価額を合意時の時価に固定(固定合意)をすることができます。

4. まとめ

以上、新事業承継税制(特例措置)の適用を検証するにあたって、問題となりやすい点について解説しました。

納税の猶予額が100%になるという制度は大変魅力的であり、上手く活用すれば納税者に有利な制度です。

しかし、一方でたくさんの留意点や、多数の選択肢があるため、事業承継税制を適用するにあたっては十分な検討が必要になってきますので、税理士などの専門家に相談されることをお勧めします。

事業承継税制だけではなく、その他の制度を上手く活用しながら自社にとって最適な方法で、早めの対策をすることがスムーズな事業承継に繋がってきます。

※1 推定相続人とは、贈与をした日現在において、その贈与をした人の相続人のうち、最も先順位の相続権(代襲相続権を含みます。)のある人をいいます。適用対象者となるのは、推定相続人のうち20歳以上の直系卑属(子や孫)です。(孫は、推定相続人になる、ならないにかかわらず20歳以上であれば適用対象者となります。)

したがって、養子縁組をしていない義父母からの贈与は相続時精算課税の制度を適用できません。この推定相続人であるかどうかの判定は、その贈与の日において行います。

(相法21の9、相基通21の9-1)

※2 特別受益とは、被相続人から相続人等のうち一部の人に対し、婚姻・養子縁組のため、または、生計の資本として生前贈与または遺贈をしていた場合、その生前贈与や遺贈によって受けた利益のことをいいます。

※この記事は公開日時点の法律をもとに執筆しています

関連記事

自己株式をどのような場合に取得できるのか?自己株式を取得する方法と手続について実務的な視点から解説

これだけは知っておきたい!特別支配株主の株式等売渡請求によるスクイーズ・アウトを行う場合の具体的な手続と注意点。

相続税と贈与税の基礎知識:税率と損得比較、贈与の活用方法