企業法務のご相談も受付中。お気軽にお問合わせください。

金融及び送金サービスの新たな仕組み ―金融商品販売法及び資金決済法の改正を弁護士が解説―

1.はじめに

令和2年3月6日、昨今の情報通信技術の発展という現状を踏まえ、イノベーションの促進を通じて、利用者の利便の向上と利用者保護という両面に留意した新制度の整備を目的として、銀行・証券・保険の各分野の横断的な金融サービスの仲介を1個のライセンスにより行うことができる金融サービス仲介業の創設及び送金上限額に応じた資金移動業の3類型化を主軸とした、金融サービスの利用者の利便の向上及び保護を図るため、金融商品の販売等に関する法律等の一部を改正する法律案が、国会に提出されました。

今回の改正の主眼は、

① オンラインでのサービスの提供が可能となる中、多種多様な金融サービスのワンストップ提供に対するニーズ

② キャッシュレス時代に対応した、利便性が高く安心・安全な決済サービスに対するニーズ

に対応することにあります。

金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律は、令和2年6月5日に成立、同月12日に公布されました。

上記①のニーズに対応するための金融商品の販売等に関する法律の一部改正は公布日から起算して1年6か月以内の政令で指定する日、上記②のニーズに対応するための資金決済に関する法律の一部改正は公布日から起算して1年以内の政令で指定する日から施行される予定です。

2.金融商品販売法改正について

(1)新しい法律名及び法律の目的

「金融商品の販売等に関する法律」(いわゆる金融商品販売法)の題名は、「金融サービスの提供に関する法律」(以下「金融サービス法」といいます。)に変わります。

この法律は、金融商品販売業者などが金融商品の販売などに際して、顧客に説明すべき事項及びそれらの事項を説明しなかったことなどにより、顧客に損害が生じた場合における金融商品販売業者などの損害賠償責任に関する事項を定めるとともに、金融サービス仲介業を行う者について登録制度を実施し、業務の健全かつ適切な運営を確保することにより、顧客の保護を図ることを目的としています(金融サービス法1条)。

(2)金融サービス仲介業の創設

ア 金融サービス仲介業とは…

「預貯金等媒介業務、保険媒介業務、有価証券等仲介業務又は貸金業貸付媒介業務のいずれかを業として行うこと」(金融サービス法11条)をいいます。

イ 改正の経緯等

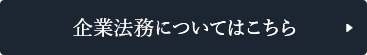

現在も銀行業、証券業、保険業の各分野において、代理店として商品・サービスの仲介を営む仲介業者は存在しています。

しかし、銀行業、証券業及び保険業をまたぐ形で金融商品・サービスの仲介を行う業者は、全国でわずか5者[1]しか存在しません(令和元年12月時点)。

現行制度は、縦割りの規制のため、事業者が銀行・証券・保険全てのサービスを仲介しようとした場合、下記のように分野ごとに許可・登録を受ける必要がありました。

銀行分野 ⇒ 銀行代理業者

証券分野 ⇒ 金融商品仲介業者

保険分野 ⇒ 保険募集人や保険仲立人など

これらの許可・登録を別々に受けることは業者にとって極めて負担が大きく、横断的なサービスが提供しにくいことが難点でした。

※個別の認可・登録などを受けている業者はこちらの金融庁のホームページを参照してください。

他方、金融とITを組み合わせたフィンテックが広がる中、オンラインで円滑に金融サービスを提供することが可能になっています。

例えば、スマホアプリで自分の預金口座の残高や収支を利用者が簡単に確認できるサービスを提供するとともに、そのサービスを通じて把握した利用者の資金ニーズや資産状況を基に、利用可能な融資の紹介や、個人のライフプランに適した金融サービスの比較・推奨等を行うなど、日常生活上の金融取引ニーズに応える新たなビジネスが展開されることが予想されます。

こうした日常生活において生じる金融取引のニーズに対応し、金融サービスの利用者の利便の向上及び保護を図るため、既存の仲介業とは別に、1つの登録により複数業種かつ多数の金融機関が提供する多種多様な商品・サービスをワンストップで提供する仲介業者として「金融サービス仲介業」が創設されました。

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

ウ 複数の許可・登録が不要

事業者は、「金融サービス仲介業」1種類の登録をしさえすれば、銀行・証券・保険・貸金業のそれぞれの業務について仲介が可能になります(金融サービス法11条)。

業務種別を横断して業務を行う場合には、業務種別を選択して登録する必要がありますが、手続は共通化されていますので、1つの申請手続で、複数の業務種別を取り扱う登録ができます(金融サービス法13条)。

事業者側としては、許可・登録の手間とコストが減ることで金融ワンストップサービスを提供しやすくなります。

さらに、たとえばIT企業がスマホなどでさまざまな金融商品を一括して紹介するサービスを始められるようになります。

また、利用者としては、さまざまな種類の金融商品やサービスを横並びで比較検討できるため利便性が高く、さらに、事業者間で競争原理が働き、料金の低廉化や利用者に有益でない金融商品やサービスが淘汰されていくことなどが期待されます。

なお、この「仲介」には、仲介業者が金融機関や顧客に代わって取引を成立させる「代理」を含みません。

業態はあくまでも媒介(他人の間に立って、他人を当事者とする法律行為の成立に尽力する事実行為)であって、代理店のように銀行・証券・保険の業務の一部を代理することはできません。

利用者が金融サービス仲介業を通じて商品・サービスの購入を決めた後、当該商品・サービスを利用するための契約は、利用者と金融機関との間で直接行います。

(3)利用者を保護するための重要なルール

金融サービス仲介業者の新設にあたり、取り扱える商品やサービスを限定しつつ、財務面に規制をかけるといった方法で利用者保護を図ることとされています。

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

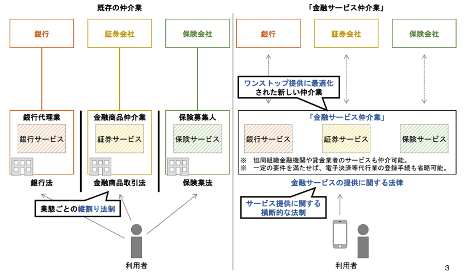

ア 特定の金融機関への所属は不要

従来の仲介業者は、特定の金融機関に所属している必要がありました。

そして、所属する金融機関から仲介業者が金融商品の勧誘や説明に関する指導・監督を受ける立場にあり、複数業種にまたがった仲介や多数の金融機関を相手方とする仲介を必ずしも念頭に置いていない制度となっていました。

また、トラブル発生時には仲介業者が所属する金融機関が損害賠償責任を負っていました。

今回の改正によって誕生する新しい仲介業者は、特定の金融機関への所属は不要となり、金融機関との関係では、業務上のパートナーという位置づけになります。

所属という関係ではなくなることで、仲介業者は様々な金融機関の商品・サービスを網羅的に扱えるようになり、利用者にとっては、一つの仲介業者の中で様々な金融機関の商品・サービスを選択できることになります。

その結果、異なる金融機関の商品・サービスを横並びで比較検討できるようになるため、利用者にとっての利便性はかなり高まると思われます。

もっとも、後述のとおり、仲介業者自身がサービス提供についてのトラブルに関する損害賠償責任を負う可能性があることには注意が必要です。

イ 取扱可能なサービスの制限

金融サービス仲介業者は特定の金融機関に所属しなくなるため、商品・サービスを提供する金融機関による指導・監督がなされるとは限りません。

そのような指導・監督がなされないことにより、利用者保護が疎かになることを防止するため、金融サービス仲介業者には顧客に対し高度に専門的な説明を必要とする商品・サービスの取扱いができないという制限が課されました(金融サービス法11条)。

(※取扱サービスのイメージは上記の図を参照(具体的な内容は、政令で定められます。))

ウ 保証金の供託義務

金融サービス仲介業者が特定の金融機関に所属しなくなることによって、金融サービス仲介業者自身が、提供したサービスについてのトラブルが発生した場合に損害賠償責任を負うことになる可能性があります。

もっとも、金融サービス仲介業者の資力が乏しい場合、利用者に対し損害賠償を支払えないという事態が発生してしまう危険性があるため、金融サービス仲介業者には、政令で定める額の保証金の供託が義務付けられました(金融サービス法22条)。

エ 利用者財産の受入禁止

さらに、金融サービス仲介業者による仲介行為は「媒介」に限定されること、及び金融サービス仲介業者のビジネスとして、金融機関への送客サービスや、利用者が様々な金融商品・サービスを比較・検討した上で自身に最も適したものを選択できるサービス等が想定されていることに鑑みれば、金融サービス仲介業者の事業運営上、顧客資産の預託を受ける必要性は高くないと考えられます。

そこで、金融サービス仲介業者は、原則として、いかなる名目によるかを問わず、顧客から金銭その他の財産の預託を受け、又は仲介業者と密接な関係を有する者として政令で定める者に顧客の金銭その他の財産を預託させてはならないとされました(金融サービス法27条)。

(4)その他のルール

他にも、金融サービス仲介業者が守らなければならないルールが設けられました。

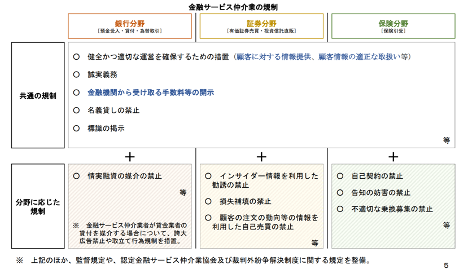

必要な規制を過不足なく適用するために、取り扱うサービスにかかわらず、すべての金融サービス仲介業者への共通のルールと、各分野に応じたルールが制定されました。

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

ア すべての金融サービス仲介業者が守るべき共通ルール

① 顧客に対する情報提供

利用者がそれぞれのニーズにあった金融商品・サービスを選ぶためには、それに見合った情報提供が重要です。

そのため、顧客に対して、重要な事項の情報提供が義務付けられています(金融サービス法25条1項)。[2]

② 顧客情報の適正な取扱い

金融サービス仲介業は、銀行・証券・保険の分野を横断的に仲介するという性質上、顧客の資産状況、他の分野での契約についてなどの情報を入手することになります。

既存の銀行代理業・金融商品仲介業者・保険仲介人などにおいても、顧客から事前に同意を得ないで情報を他社に提供したり、事業者が兼業している別の業務に使ったりすることは禁止されています。

そこで、金融サービス仲介業でも、情報の適切な取扱いを確保しなければならないとされました(金融サービス法26条)。

③ 金融機関から受け取る手数料等の開示

金融サービス仲介業については所属制が採用されないことから、特定の金融機関の金融商品やサービスのみではなく、中立の立場で仲介サービスを提供すると宣伝する仲介業者も出てくるでしょう。

しかし、利用者からすれば、仮に様々な金融商品・サービスを勧められたとしても、本当に中立の立場で紹介されたものなのか否かは判断が難しいところです。たとえば、受け取ることのできる仲介手数料が少ない金融機関の商品・サービスよりも、受け取ることのできる仲介手数料が多い金融機関の商品・サービスを顧客に勧めてくる仲介業者もいるかもしれません。

そこで、金融サービス仲介業者は、顧客から求められたときは、金融サービス仲介業者が受け取る手数料、報酬その他の対価の額その他内閣府令で定める事項を明らかにしなければなりません(金融サービス法25条2項)。

金額の内訳などの開示により、透明性を確保することで、利用者の判断の一助になるといえるでしょう。

④ その他の共通ルール

上記以外にも、利用者保護のために、仲介業者に対して、誠実義務(金融サービス法24条)、名義貸しの禁止(金融サービス法21条)、内閣府令で定められた標識を掲示すること(金融サービス法20条)などが定められています。

イ 取扱いサービスごとの個別ルール(主なもの)

① 銀行分野(金融サービス法29条による銀行法の準用)

- 情実融資の禁止

「情実融資」とは、役員や職員の個人的な友人関係などに基づいて行われる融資のことをいい、適正な貸出審査などがなされていない点で問題が生じ得る融資です。

適正な審査がないにもかかわらず、通常より有利な条件で貸付が行われることで、顧客や金融機関に対して損害を与える可能性があるため、金融サービス仲介業でも禁止されます。

- 抱き合わせ販売の禁止

「抱き合わせ販売」とは、顧客に対し、不当に、金融サービス仲介業者が預金等媒介業務を行うことを条件として、当該金融サービス仲介業者又は当該金融サービス仲介業者の指定する事業者と取引をすることをいいます。

利用者からすれば、不要な金融商品・サービスの購入を迫られ、自由な商品選択を阻害することになることから、禁止となっています。

② 証券分野(金融サービス法31条による金融商品取引法の準用)

- インサイダー情報を利用した勧誘行為の禁止

市場の公正性を守るために、ある顧客が行う有価証券の売買その他の取引等又は投資運用業に係る運用として行う有価証券の売買その他の取引等に関する情報(インサイダー情報)を利用して他の顧客を勧誘する行為が禁止されています。

- 損失補填の禁止

顧客に対し、損失補填が約束されることで、顧客が投資は自己責任であるという意識もないまま安易に金融商品に手を出し、結果として顧客に不利益が及ぶ可能性があることなどから、損失補填は禁止されています。

- 顧客の注文の動向等の情報を利用した自己売買の禁止

仲介業者が顧客の注文の動向等の情報を使うことによって不当に利益を得ようとすることは、これによって顧客が損害を被る可能性があるため禁止されています。

③ 保険分野(金融サービス法30条による保険業法の準用)

- 自己契約の禁止

「自己契約」とは、自己又は自己を雇用している者を保険契約者又は被保険者とする保険契約をいいます。

自己契約では、実質的にはその保険料から仲介業者が保険会社から得る手数料相当額が割り引かれることになり、保険契約者や被保険者に対して特別な利益を提供することになるため、保険募集人や保険仲介人は、一定の割合を超える自己契約は禁止されています。

金融サービス仲介業者にもこれと同様の規制が適用されます。

- 告知義務違反行為の禁止

保険契約者又は被保険者などは、保険加入の際に、保険会社に対して健康状態や病歴などの告知義務があります。

この告知をせず、又は虚偽の事実を告知したりすると、保険契約が解除されたり、保険金の支払いがされない、又は支払われた保険金の返還を請求される可能性があります。

その一方で、保険会社にしてみれば、本来であれば契約しない人と保険契約を締結することになり、健全な経営の阻害という不利益が発生します。

そこで、金融サービス仲介業者が、顧客に対して、告知をしないことや、虚偽の事実の告知を勧めたりすること(つまり、不告知教唆や不実告知教唆)は禁止されます。

- 不適正な乗換募集の禁止

保険の「乗換」とは、既存の保険契約を解約して新しい保険契約をすることをいいます。

このときに、顧客にとって「不利益な事実」を告げないで保険を乗り換えさせることは禁止されています。

ここでいう「不利益な事実」としては、

- 一定金額の金銭をいわゆる解約控除等として保険契約者が負担することとなる場合があること

- 特別配当請求権その他の一定期間の契約継続を条件に発生する配当に係る請求権を失うこととなる場合があること

- 被保険者の健康状態の悪化等のため新たな保険契約を締結できないこととなる場合があること

などが挙げられます。

3.資金決済法改正について

(1)資金決済法とは?

「資金決済法」とは、資金決済に関するサービスの適切な実施を確保し、その利用者等を保護するとともに、当該サービスの提供の促進を図るため、前払式支払手段の発行、銀行等以外の者が行う為替取引、暗号資産の交換等及び銀行等の間で生じた為替取引に係る債権債務の清算について、登録その他の必要な措置を講じ、もって資金決済システムの安全性、効率性及び利便性の向上に資することを目的とする法律です。

つまり、資金決済法は、主に、前払式支払手段、資金移動、暗号資産(以前は「仮想通貨」と呼ばれていました。)の3つについての規制を定めているといえます。

改正前資金決済法は、近年の情報通信技術の発達や利用者ニーズの多様化等の資金決済システムをめぐる環境の変化に対応するために、2010年4月1日に施行されました。

振込・送金といった資金移動の手続きには、この法律ができるまでは、銀行や郵便局などの金融機関の窓口やATMを利用する必要がありました。

為替取引(直接現金の輸送等をせずに資金を移動する仕組みを利用して資金を移動することを内容とする依頼を受けて、これを引受けること、又はこれを引き受けて遂行するサービス(いわば資金移動サービス))は、国の免許を取得した銀行しかできなかったのです(銀行法2条2項2号、4条1項)。

近くに金融機関がない、金融機関の窓口が早い時間に閉まってしまう、振込や送金手数料が高いなど、いろいろと不便な面があることは否めませんでした。

そこで、資金決済法の制定により、資金移動サービスに関する業務である「資金移動業」というものが認められ、銀行以外の業者でも登録すれば為替取引業務ができるようになりました(資金決済法37条(同条は今回改正されていません。))。

資金移動業とは、銀行等以外の一般事業者が為替取引(1回当たりの送金額が100万円以下のものに限ります。)を業として営むことをいいます(改正前資金決済法2条2項、同施行令2条)。

そして、資金移動業者とは、登録を受けて資金移動業を行う者をいいます(資金決済法2条3項(同項は今回改正されていません。))。[3]

具体的には、登録業者である資金移動業者に限り、コンビニ、インターネット、スマートフォンなどで、国内や海外への100万円以下の振込や送金ができるようになりました。

もっとも、主要な諸外国における送金サービスには上限額を設けている例が見受けられないのですが、日本においては、100万円という上限がつく状態でした。

(2)資金移動業の種類

資金移動業をざっくり分けると、以下の3つのタイプ(4類型)があります。

① 営業店型

ⅰ 送金人が店舗αで送金を依頼

ⅱ 店舗αが送金額、受取人などの情報を店舗βに連絡

ⅲ 受取人が店舗βでお金の受取り

② インターネット・モバイル型

ⅰ 送金人が資金移動業者のウェブページ上でアカウントを作成

ⅱ 送金人はⅰで作成したアカウントに入金し、受取人のアカウントに送金指示

ⅲ 受取人が指定のアカウントでお金の受取り

③ カード・証書型(カード)

ⅰ 送金人がアカウントに入金しカードを作成し、アカウントからカードにチャージ

ⅱ 送金人はカードを持って海外に渡航

ⅲ 送金人又は受取人が現地提携先のATMで通貨を引き出し

また、デビットカードとしての利用も可能

④ カード・証書型(証書(マネーオーダー))

ⅰ 送金人は店舗αで証書(マネーオーダー)を購入

ⅱ 送金人は証書(マネーオーダー)を受取人に送付

ⅲ 受取人は受け取った証書(マネーオーダー)を店舗βで提示し、お金の受取り

(3)改正の経緯や主な改正点

もともと、資金移動業の分野においては、キャッシュレス時代の利用者ニーズに応え、利便性が高く安心・安全な決済サービスを実現すること及びそのための柔軟かつ過不足のない規制を整備することが提言されていました。[4]

また、海外送金については、日本ではあまりなじみがあるとまではいえないサービスですが、世界では、20年前と比べると6倍近くの送金額となるなど、急成長を遂げていると言われています。

その要因は、海外での出稼ぎ労働者の雇用状況の好転や収入の増加及び送金手段の多様化によるサービスの多数化にあると考えられます。

そのような利用者ニーズや世界の情勢も踏まえた今回の主な改正点は、

① 高額送金を取扱い可能な類型(第一種資金移動業)や少額送金のみを取り扱う類型(第三種資金移動業)を設けるなどの資金移動業の規制の見直し

② 資金決済(収納代行や前払式支払手段)に関する利用者保護のための措置の整備

などです。

以下、見ていきましょう。

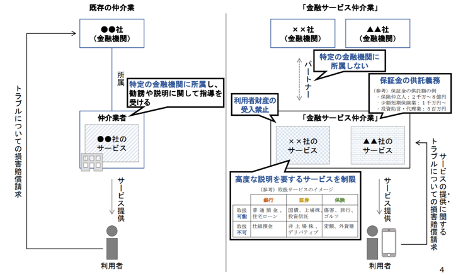

(4)資金移動業の規制の見直し

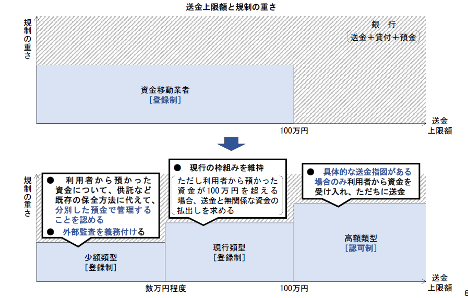

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

改正前の資金決済法下において、100万円以下の送金に限って取扱可能な資金移動業は、制度創設から約10年で着実にサービスを拡大してきました。

また、海外送金などで100万円を超える送金ニーズがある一方、件数的には5万円未満の送金が約9割、アカウント残高も5万円未満が9割以上というのが実態でした。[5]

このような実態を踏まえて、資金移動業者を以下の3類型に分類した上で、それぞれの類型に過不足なく規制を適用することとしました。

①高額送金を取り扱う「第一種資金移動業」(上記の図では、「高額類型」)

②現行の規制を前提に事業を行う「第二種資金移動業」(上記の図では、「現行類型」)

③少額送金を取り扱う「第三種資金移動業」(上記の図では、「少額類型」)

① 第一種資金移動業

第一種資金移動業とは、資金移動業のうち、第二種資金移動業及び第三種資金移動業以外のものをいいます(改正資金決済法36条の2第1項)。

海外送金のニーズ等を踏まえ、資金移動業者の中にも、100万円を超える高額送金の取扱いが可能となる新しい類型が創設されることになりました。

この類型の創設により、為替取引の面では銀行と資金移動業者との隔たりが少なくなるといえます。

もっとも、高額送金を扱うことから、トラブル発生時には顧客に多大な損害を与える可能性があります。

そこで、顧客の利益を守るために、現行の資金移動業者が登録制である(資金決済法37条)ことからして、第一種資金移動業を営もうとするときは、業務実施計画を定め、内閣総理大臣の認可を受けなければならないとされました(改正資金決済法40条の2第1項)。

加えて、内閣府令で定める軽微なものは除かれるものの、業務実施計画の変更も認可対象となり(同項)、認可を受けた業務実施計画によらないで第一種資金移動業を営んだときは、資金移動業の登録の取消事由になるとされています(改正資金決済法56条1項3号)。

また、資金移動業者が破綻した場合の顧客に与えうる影響や社会的・経済的な影響を極小化するため、顧客の資金の受入れを最小限度とするために、具体的な送金指図を伴わない資金の受入れが禁止されました(改正資金決済法51条の2第1項)。

事業者は、移動する資金の額、資金移動の日その他内閣府令で定める事項が明らかとなっている資金のみ、顧客から受入れが可能です。

② 第二種資金移動業

第二種資金移動業とは、資金移動業のうち、少額として政令で定める額以下の資金の移動に係る為替取引のみを業として営むこと(第三種資金移動業を除きます。)をいいます(改正資金決済法36条の2第2項)。

この類型は、現行の枠組みを維持したものといえます。

「少額として政令で定める額」は、100万円となると考えられています。

③ 第三種資金移動業

第三種資金移動業とは、資金移動業のうち、少額として政令で定める額以下の資金の移動に係る為替取引のみを業として営むこと(第二種資金移動業を除く。)をいいます(改正資金決済法36条の2第3項)。

第二種資金移動業と第三種資金移動業の線引き(少額として政令で定める額)は、本コラム掲載当時にはまだ決まっておりませんが、国会における審議では、金融庁企画市場局長より「この少額類型における送金額の上限については、……金融審議会においては、公共料金や宿泊料金等の支払に利用されることも想定し、利用者利便を損なわないためにも5万円以下としてはどうかといった意見もあったところでございます。

こうしたことも参考に、利用者利便と利用者保護のバランスに配慮して検討を進めてまいりたいというふうに考えております。」との答弁があったことから5万円程度になると考えられます。

上述したとおり、1回の送金額が5万円以下の送金が全体の9割を占めることから、新たに認められた類型です。

各種資金移動業者は、利用者の資金を保全するため、履行保証金を供託しなければならないとされています(改正資金決済法43条)。

もっとも、送金コストの更なる削減の観点から、第三種資金移動業については、利用者の資金について供託等に代えて、預貯金等管理割合等を記載した届出書を提出したときは、利用者資金を自己の財産と分別した預金で管理することをもって、資金保全が図られていると認められます(改正資金決済法45条の2第1項)。

ただし、この届出書を提出した第三種資金移動業者は、預貯金等による管理の状況及び財務に関する書類について、公認会計士又は監査法人の外部監査を受けることが義務付けられました(同条2項)。

さらに、6か月を超えない範囲内で内閣府令で定める期間ごとに、第三種資金移動業に係る預貯金等管理方法による管理の状況に関する報告書を作成し、監査報告書などとともに内閣総理大臣に提出しなければなりません(改正資金決済法53条2項2号、同条3項2号)。

(5)資金決済(収納代行、前払式支払手段)に関する利用者保護のための措置

ア 収納代行について

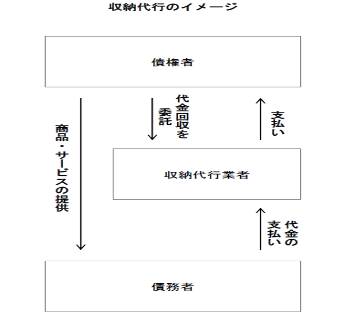

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

① 収納代行とは

「収納代行」とは、商品やサービスの代金を支払う際、債務者(購入者)が収納代行業者にお金を渡し、そのお金を収納代行業者が債権者(販売店等)に渡すことです。

収納代行の一般的な流れは

ⅰ 売主が収納代行サービス事業者に対して代金の代理受領権限を付与

ⅱ 買主が収納代行サービス事業者に代金を支払った時点で代金支払債務の弁済が終了

ⅲ 収納代行サービス事業者は、代理受領した代金から手数料を控除して売主に支払う

となります。

収納代行の場合、購入者が、代金の受領権限を有する収納代行業者に代金を支払った時点で、支払義務が消滅します。

フリーマーケットサービス(ウェブやアプリ)での代金支払及びクラウドソーシングサービスにおける報酬支払など、多くのウェブサービスで採用されているほか、公共料金のコンビニ払いなどもこれにあたります。

これに対し、資金移動業者の場合、販売店側から代金(資金)の移動のみを依頼されているに過ぎないため、収納代行業者のように代金の受領権限は有していません。

また、資金移動業者には、代金の受領権限がないので、購入者の支払義務が消滅するのは、購入者が資金移動業者にお金を支払った時点ではなく、資金移動業者が販売店にお金を移動した時点ということになります。

そして、上記で述べましたが、資金決済法では、一般事業者が為替取引を行う場合、資金移動業者として登録が必要です。

収納代行が為替取引にあたるか否かは資金決済法の制定当初から議論がありました。

しかし、購入者が収納代行業者に代金を支払った時点で代金支払義務が消滅するので、買主に二重払いの危険は生じないなどの意見もあり、資金決済法制定時においては、規制を及ぼすかは将来の課題とされました。

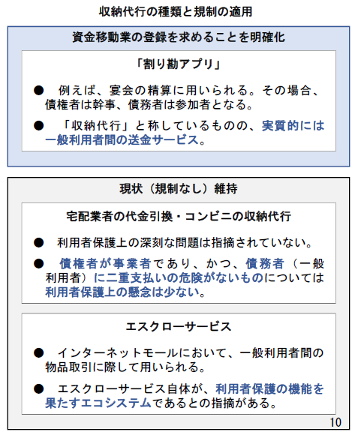

② 今回の改正点は?

もっとも、債権者(売主など)が一般消費者である場合については、収納代行業者が倒産した場合などのリスクを一般債権者が負担することになります。

そのため、今回の改正において、こうした収納代行については、利用者保護などの観点から、資金移動業として規制の対象とすべきであるとされました。

(出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案説明資料」)

この規制により、「割り勘アプリ」の様に実質的には個人間の送金といえるサービスが資金移動業の規制対象となりました(改正資金決済法2条の2[6])。

これに対し、債権者(売主など)が事業者である場合(宅配業者の代金引換やコンビニの収納代行)及び個人間の収納代行のうちエクスローサービス[7]については、規制対象外のままとなりました。

イ 前払式支払手段について

① 前払式支払手段とは

前払式支払手段の具体例としては、商品券やカタログギフト券、磁気型やIC型のプリペイドカード、インターネット上で使えるプリペイドカード等があります。

以下の条件のすべてに当てはまっているものが「前払式支払手段」です。

- 金額などの財産的価値が、記載・記録されている

- 財産的価値に応じた対価が支払われている

- 金額などの財産的価値と結びついて発行される

- 商品購入やサービス提供を受けるとき等に使用できる

② 今回の改正点は?

不適切な取引の防止について、発行者に求められる対応を制度上明確化する[8]ことを目的として法改正がされました。主な改正点は以下のとおりです。

- 内閣府令で定めるところにより、前払式支払手段の利用者の保護を図り、及び前払式支払手段の発行の業務の健全かつ適切な運営を確保するために必要な措置を講じなければならないとされました(改正資金決済法13条3項)。

国会における審議では、金融庁企画市場局長より「具体的には、例えばスマートフォンでチャージ残高の譲渡が可能なタイプのものは、発行者が提供する仕組みの中で財産的価値を有する支払い手段を容易に移転することができることから、商品券などと比較して、発行者みずからが公序良俗を害するような不適切な取引に利用されることを防止する必要性が高いと考えられます。

このため、こうしたタイプの前払式支払手段の発行者について、例えば、譲渡可能なチャージ残高の上限の設定、繰り返し譲渡を受けている者の特定等の不自然な取引を検知する体制整備を求めることを想定しております。」との答弁があったことから、内閣府令では、不適切な取引の防止の観点から、譲渡可能なチャージ残高の上限設定や、繰り返し譲渡を受けている者の特定等の不自然な取引を検知する体制整備が求められることが予想されます。[9]

- その他にも、前払式支払手段発行者は、前払式支払手段発行業務の一部を第三者に委託した場合、内閣府令で定めることにより、業務委託先に対する指導その他の適正かつ確実な遂行を確保するために必要な措置を講ずることが義務付けられました(改正資金決済法21条の2)。

改正前の資金決済法では、資金移動業者には業務の外部委託先の管理体制の整備義務が課されていた(資金決済法50条)のに対し、前払式支払手段発行者にはこのような義務は課されていなかったことから、整合的なものとする形で解消するためです。[10]

- また、内閣総理大臣は、業務の健全かつ適切な運営を確保するために必要があると認められるときは、前払式支払手段発行者に対し、業務の運営又は財産の状況の改善に必要な措置その他監督上必要な措置をとるべきことを命じることができます(改正資金決済法25条)。

こちらも、資金移動業者と前払式支払手段発行者とで、業務改善命令の発令要件が異なっていたことから、整合的なものとする形で解消するためです。[11]

4.最後に

以上見てきましたように、本コラムで扱った金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律による金融商品販売法及び資金決済法の改正については、まだ成立して間もなく、政令や内閣府令への委任事項も多く、まだ詳細が掴みにくい状況にあります。

したがって、今後の政令や内閣府令の制定に注視し、議論の行方を見守っていく必要があるでしょう。

今後、金融サービスでは、対面でのサービス提供の機会が次第に減っていき、スマホのアプリ等を使った新しいビジネスモデルの提供が主流となると思われます。

そして、仲介業者は、金銭等の預託が不可であることから、今後は金融事業者との連携も必要になるでしょう。

さらに、企業間、個人間及び海外への送金サービスにおいても、異分野からの新規参入が促進され、今後ますます市場が活性化し、複雑多岐なものになっていくことが予想されます。

そのような中で、本コラムが、事業者となろうとしている方々に対しては、将来的にいかなるサービスを提供するかの判断、消費者の方々に対しては、将来的に事業者からいかなるサービスが提供されるのかの予想に資するのみならず、それぞれの利益を守るために必要とされている事項に関する知識の習得のきっかけもしくは一助となりましたら幸いです。

[1] https://www.fsa.go.jp/common/diet/201/01/setsumei.pdf P.2

[2] 金融サービス法25条1項 「金融サービス仲介業者は、金融サービス仲介業務を行うときは、あらかじめ、顧客に対し次に掲げる事項をあきらかにしなければならない。

① 金融サービス仲介業者の商号、名称又は氏名および住所

② 第14条第1項に規定する金融サービス仲介業者登録簿に登録されている業務の種別

③ 第11条第2項第1号イからヨまで、第3項各号若しくは第4項第1号イ若しくはロに掲げる者又は貸金業者の代理権がない旨その他金融サービス仲介業者の権限に関する事項

④ 第27条の規定の趣旨

⑤ 金融サービス仲介業者の損害賠償に関する事項

[3] 資金移動業者登録一覧(金融庁公開):https://www.fsa.go.jp/menkyo/menkyoj/shikin_idou.pdf

[4] 2019年12月20日公表の金融庁・金融審議会の「決済法制及び金融サービス仲介法制に関するワーキング・グループ」報告(以下「決済・仲介WG報告」という。)

[5] https://www.fsa.go.jp/common/diet/201/01/setsumei.pdf p.7

[6] 改正資金決済法2条の2「金銭債権を有する者(以下この条において「受取人」という。)からの委託、受取人からの金銭債権の譲受その他これらに類する方法により、当該金銭債権に係る債務者又は当該債務者からの委託(二以上の段階にわたる委託を含む。)その他これに類する方法により支払を行う者から弁済として資金を受け入れ、又は他の者に受け入れさせ、当該受取人に当該資金を移動させる行為(当該資金を当該受取人に交付することにより移動させる行為を除く。)であって、受取人が個人(事業として又は事業のために受取人となる場合におけるものを除く。)であることその他の内閣府令で定める要件を満たすものは、為替取引に該当するものとする。」

[7] 物品などの売買の際に取引の安全を保証する仲介サービス。売買の当事者以外の第三者が決済を仲介して、代金を一時的に預かる。インターネットオークションなどで、出品者と落札者との間の代金支払いや商品受け渡しを仲介するサービスなどが該当する。

[8] 決済・仲介WG報告p.12

[9] 決済・仲介WG報告P.13

[10] 決済・仲介WG報告P.14

[11] 決済・仲介WG報告P.14

※この記事は公開日時点の法律をもとに執筆しています

関連記事

シンジケートローンとは - アレンジャー、リードバンク、エージェントの役割

弁護士が解説!今おさえるべき、仮想通貨(暗号資産)に関する令和元年法改正 その1(資金決済法)

決済・資金移動サービスと為替取引、資金移動業