企業法務のご相談も受付中。お気軽にお問合わせください。

会社の株式が分散することのデメリットと株式を集約する方法

株主は、会社にとって所有者に当たります。会社の最高意思決定機関である株主総会で、議決権の行使をもって会社の意思決定に参加することができます[1]。

一般に、発行済株式総数の3分の2以上の株式を有していれば、その株主は会社を支配していると言われます。

なぜなら、会社法では、株主総会で定款変更などの重要事項を決議する場合、定款に定めのない限り、所定の定足数を満たした上で、出席した株主の議決権の3分の2以上に当たる多数を要件とする決議(特別決議)が必要とされているからです[2]。

しかし、「3分の2」を握れば万全かといえば、そうではありません。

1株しか持たない株主であっても、会社に対し、取締役の責任を追及する訴えの請求をすることができます[3]。

会社がその請求から60日以内に責任追及等の訴えを提起しないときは、その株主が取締役に対し訴えを提起することができます[4]。

いわゆる株主代表訴訟です。

これは極端な例ですが、多くの株式を有していない株主であっても、株主には法律上認められた権利があります。そのことが、ときに会社運営の障害になることもあるのです。

特に、事業承継の際には、後継者に対し、できるだけ円滑に、そして安定した状態で会社を譲りたいものです。そのため、事業承継の第一段階として、分散した株式を集約することは欠かせません。

この記事では、会社の株式が分散していることによるデメリットを整理した上で、株式を集約する方法について解説します。

この記事を読むと、

- 株式が分散してしまうのはなぜか

- なぜ株式が分散していてはならないのか

- 株式が分散しないようにするにはどのような方法があるのか

- 株式を集約するためにはどのような方法があるのか

- 少数株主が株式の集約を了解してくれない場合には、どのような手段があるのか

このようなことがわかるようになります。

1.株式の分散とは何か。

株式の分散とは、会社が発行した株式について、1人の株主がその全ての株式を有する状態になく、複数又は多数の株主が各々その一部を有している状態、あるいはその様な株主が増える状態をいいます。

「株主分散」と言われることもあります。

2.株式の分散はなぜ生じるのか。

(1)公開会社であることによる株式の分散

会社は、株式譲渡によって新たな株主が株式を取得する場合に株式発行会社の承認を要すること(株式譲渡制限)について、定款でこれを定めることができます[5]。

会社法上、このような定めのない会社を「公開会社」[6]といい、定めのある会社を「公開会社ではない会社」といいますが、「公開会社ではない会社」は一般には「非公開会社」や「閉鎖会社」と呼ばれます。

「公開会社」・「非公開会社」は、「上場会社」・「非上場会社」とは異なる概念で、株式を上場していなくても、定款に株式譲渡制限の定めがなければ「公開会社」です。

非公開会社では、会社の承認なしに株式が譲渡されることは基本的にありません。その点で、会社が株主構成をコントロールしていると言うことができるでしょう。

一方、公開会社の場合、会社の知らないところで株式が譲渡され株主が変わってしまうことがあります。

また、株主が有している株式の一部を複数の異なる人に譲渡すれば、株主はさらに増えてしまいます。公開会社の場合、株主構成をコントロールすることはできず、株式の分散は進みやすくなります。

(2)相続による株式の分散

株主が死亡し相続が発生すれば、株式はその株主の相続人に承継されます。

定款で定めることのできる株式譲渡制限は、譲渡による株式取得だけが対象となるため、相続による承継は、非公開会社であることをもっては止めることができません。

相続人が複数いれば、被相続人が死亡前に有していた株式は、細分化されてそれぞれの相続人に承継される可能性があります。

例えば、被相続人の死亡前に有していた株式100株が、5人の相続人に、20株ずつ相続されるケースです。

さらにその5人の相続人が死亡する際にそれぞれ相続人が5人いれば、その5人に対してそれぞれ4株ずつ相続される可能性があります。

結局、1人の株主が100株を有していた状態から、3世代に渡る相続を経て、25人が4株ずつ持つ状態になってしまいます。まさに株式が分散した状態です。

3.株式の分散のデメリット

(1) 株主対応の煩雑

1株しか持たない株主であっても、株主としての権利は有しています。

経営者はその権利行使に対応しなければなりません。

例えば1株を有する株主でも株主代表訴訟を行い得ることは冒頭に書いた通りです。

その他にも、定款、株主名簿、株主総会議事録、取締役会議事録、計算書類等及び合併契約書等の書類の閲覧請求権(ただし、条件が付いている場合があります)や各種の差止請求権など、意外と多くの権利が認められています[7]。

特に経営者の経営方針に対し理解を得られなければ、その株主は株主としての権利を全面的に主張し、会社に対し様々な要求や請求をしてくるかもしれません。

それに対し経営者が1つ1つ対応しなければならない事態が生じてしまうと、迅速な意思決定や円滑な会社運営が阻害されてしまいます。

また、少数株主が権利を行使することを恐れるあまり、経営陣が少数株主の反対にあわない決定ばかりしてしまい、長期的視点に立った経営を行うことができなくなってしまう恐れもあります。

(2) 株主総会運営への影響

1株でも株式を持っていれば、株主総会で議決権を行使する権利を有します。従って、株主総会でも会社は相応の準備と対応をしなければならなくなります。

例えば、会社は、1株しか持たない株主に対しても、株主総会を開催するためには招集通知を発送しなければなりません[8]。株主全員の同意があれば、株主総会の実際の開催を省略しながら株主総会決議を行う方法[9]や、株主総会の招集手続を省略する方法[10]もありますが、1株を有する株主が会社に協力的でない場合には、それらの方法を利用することは難しくなります。

また、実際に株主総会を開催する際にも、その運営には相当の注意を払って進めなければなりません。

議事の進行中に、思わぬ質疑が出されたり、動議が出されたりする可能性があります。

特に、取締役会非設置会社の場合には、1株しか持たない株主にも議題提案権があります[11]。会社側がこれを適切に処理できなければ、その株主総会で行われた決議について、後日、株主総会決議の取消の訴え[12]を提起される可能性もあるのです。

4.株式の分散の防止策

このように株式が分散すれば、経営者は株主の管理に対し相応の対応が求められます。そのため、想定外に株式が分散しないよう、会社は次のような防止策を講じているのが通常です。

(1) 株式譲渡制限条項を定款に定めること

前にも述べたように、譲渡による株式の取得について会社の承認を要すること(株式譲渡制限)を定款で定めることによって、株式が分散しないよう防止することができます。

実際に定款で定める場合には、「会社の承認」について、会社のどの機関をもって承認するのかを明記します。よく見られるのは、「株主総会の承認」や「取締役会の承認」ですが、「代表取締役の承認」と定めることも可能です[13]。

ただし、この方法だけでは、前にも述べたように、相続を原因とする株式の分散の防止策にはなりません。

(2) 相続人等に対する株式の売渡請求について定款で定めること

会社法では、譲渡制限の付いた株式について、相続その他の一般承継によって会社の株式を取得した者に対し、その株式を会社に売り渡すことを請求することができる旨を定款で定めることができるとしています[14]。

つまり、定款にこのような定めがあれば、株主が亡くなり相続人が株主となった場合には、会社がその株主に対しその株式を売り渡すことを請求することで、株式の分散を防ぐことができるのです。

5.株式の集約

既に株式が分散してしまっている場合に株式を集約するにはどうすればよいでしょうか。

特に事業承継を計画している場合には、手続をスムーズに進めるためにも、できるだけ株式を集約し、協力的な株主だけが株式を有している状況を作っておく必要があります。

(1)株主が協力的な場合

相手方となる株主が協力的であれば、株式譲渡によって株式を集約することを考えます。平たく言えば、株式を売ってもらう、あるいは譲ってもらうということです。

株式譲渡は、無償譲渡と有償譲渡の2種類に分けられます。一般には、無償譲渡を「贈与」と言い、有償譲渡を「譲渡」と言うことが多いかもしれません。

① 贈与にするか、譲渡にするか

贈与にするか、譲渡にするか、そして譲渡価格をいくらにするかは、最終的には当事者間の合意によって決まります。

株式を集約したい側は買い手側ですので、通常、贈与又は低い価格での譲渡を希望するでしょう。

逆に、株式を手放す株主は、対価である譲渡代金をできれば多く手に入れたいと思うのが普通です。つまり、これらは交渉によって決まります。

② 贈与か譲渡か選択する際の注意点

ただ、贈与か譲渡か、譲渡価格をいくらにするかを決める際に注意すべきなのは税金です。

株式は価値のある財産でもあるため、株式が他人に移動することによって、課税が生じることがあります。

個人間の取引であれば、株式の贈与を受けた譲受人には贈与税が課される可能性があります[15]。

対価の伴う譲渡の場合であったとしても、税法上定められた方法で算出される価額よりも低い金額で株式の譲渡を受ける場合には、贈与税が課せられる可能性があります。

贈与であったり、贈与価格が低かったりしても、税金という思わぬ出費が生じてしまわないよう、事前に調査や検討が必要です。

また、譲渡によって株式を集約する場合には、資金面にも注意が必要です。

株式の価値には会社の価値が反映されます。

単純化すれば、会社の価値に相当する価額を発行済株式数で割って算出される金額が一株当たりの株式の価額であり価値です。普段は気にもしないような株式であっても、意外と大きな財産的価値を有していることがあります。

そのため、譲渡を受ける側は、譲渡対価として支払うための資金を用意する必要があります。

このように、株式の贈与・譲渡では、税金や資金負担、そしてそのスキームを決めるためにも、事前に株式の価額を算定し、それを知ることが重要となります。

(2)株主が協力的でない場合

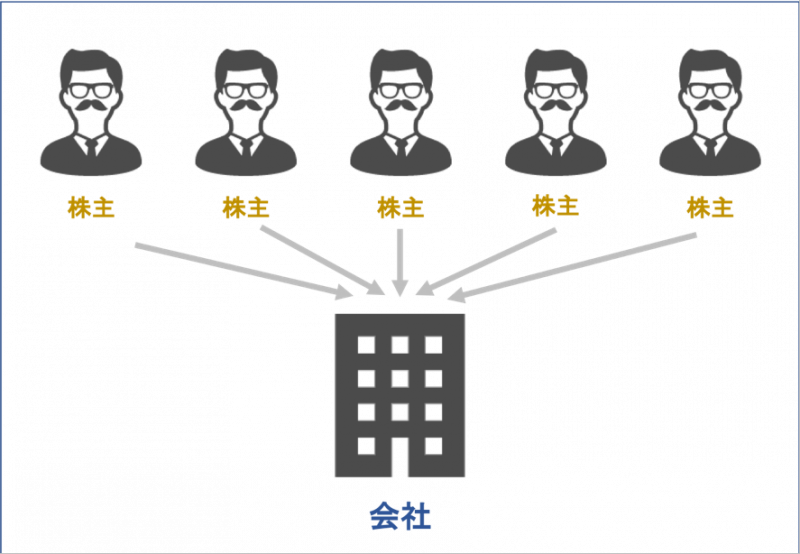

株主が株式の集約に協力的でない場合や、譲渡交渉が決裂して応じてもらえなかった場合、取引による株式の集約は困難となります。ただ、それでもどうしても株式を集約したい場合、あるいはその株主を排除したいと考える場合には、会社法で定められた株主排除の方法を検討します。いわゆる「スクイーズアウト」(少数株主排除)です。

スクイーズアウトでよく使用される方法は、「特別支配株主の株式等売渡請求」と「株式併合」です。

①特別支配株主の株式等売渡請求

特別支配株主の株式等売渡請求は、単純化して言えば、総株主の議決権の90%以上を1人(又は1社)の株主が有している場合、他の株主全員に対し、その有する株式の全部を自らに売り渡すことを請求することができる手続です[16]。

株主総会手続が不要であること等、手続が比較的簡略である一方、総株主の議決権の「90%」を有していなければならないという高いハードルがあります。

②株式併合

株式併合は、数個の株式をより少数の株式に併せる手続です[17]。

例えば、株主が2人いて、経営者でもある株主が80株を、他の株主が20株を有している場合に、30株を1株とする株式併合を行えば、株式併合によって端数となった株式についてその合計数(ただし、1株未満は切り捨てられる。)を競売に代わる任意売却[18]をもって経営者が取得できれば、経営者が3株を有する唯一の株主となり、株式併合実施前に20株を有していた者を株主から排除することが可能です。

なお、株式併合を実施する場合には、株主総会の特別決議が必要となります。

(3)整理

株式の集約の主な方法を整理すると、次のようになります。

6.まとめ

上場していない会社の場合、会社のコントロールが及ばない状態で株式が分散してしまうことによるメリットはないと言ってよいでしょう。特に、事業承継を円滑に進めるに当たっては、最初の段階で株式を集約しておくことが肝要です。

株式の集約は、相手方との交渉や法律に則った手続の実施が必要となるとともに、税法上の検討も必要となるため、法律・税務の専門家ではない方が見様見真似で行うと、思わぬ落とし穴にはまり、大きな紛争に発展したり、法律的効果が生じず無効となったり、法外な税金が課されたりするおそれがあるので、注意が必要です。

株式の集約をお考えの方には、是非、専門家にご相談されることをお勧めします。

特に、法務・税務・金融などの様々な専門分野をカバーし、弁護士・司法書士・税理士・金融コンサルタント等の各士業・専門家が連携してサービスを提供しているような総合的な専門事務所にご相談されてみられるのがよろしいのではないかと思います。

[1] 会社法第105条第1項第3号

[2] 会社法第309条第2項

[3] 会社法第847条第1項及び第2項

[4]会社法第847条第3項

[5] 会社法第107条第1項第1号及び第108条第1項第4号

[6] 会社法第2条第5号

[7] 順に、会社法第31条第2項、第125条第2項、第318条第4項、第371条第2項及び第3項、第442条第3項、第782条第3項第1号及び第794条第3項第1号、第210条、第247条、第360条第1項乃至第3項、第422条第1項及び第2項、並びに第796条の2等参照

[8] 会社法第299条第1項

[9] 会社法第319条第1項

[10]会社法第300条

[11] 会社法第303条第1項(及び第2項参照)

[12] 会社法第831条第1項

[13] 会社法第139条第1項参照

[14] 会社法第174条

[15] 相続税法第21条以下

[16] 会社法第179条以下

[17] 会社法第180条以下

[18] 会社法第234条第2項及び235条

※この記事は公開日時点の法律をもとに執筆しています

関連記事

「新事業承継税制を解説(その2)!ここだけは抑えてほしい重要事項」

自己株式をどのような場合に取得できるのか?自己株式を取得する方法と手続について実務的な視点から解説

これだけは知っておきたい!特別支配株主の株式等売渡請求によるスクイーズ・アウトを行う場合の具体的な手続と注意点。